RECHERCHE DE FONDS

Subeasy offre aux entreprises un éventail d’options de financement pour chaque étape de leur croissance, afin de couvrir leurs besoins en trésorerie, d’acquérir un nouvel équipement, préparer des recrutements ou stimuler leur innovation.

Recherche de financement adaptées

Il ne devrait pas y avoir de barrière pour accéder aux financements extérieurs.

Nous entretenons des liens étroits avec notre réseau de financeurs non-dilutifs et nous vous aiderons à réaliser les démarches pour obtenir des financements qui catalyseront dans votre croissance.

Vous guidez

Avec plus de 200 options de financement disponibles, avec des parties prenantes :

- Organismes locaux,

- Villes,

- Départements et régions,

- Institutions publiques,

- …

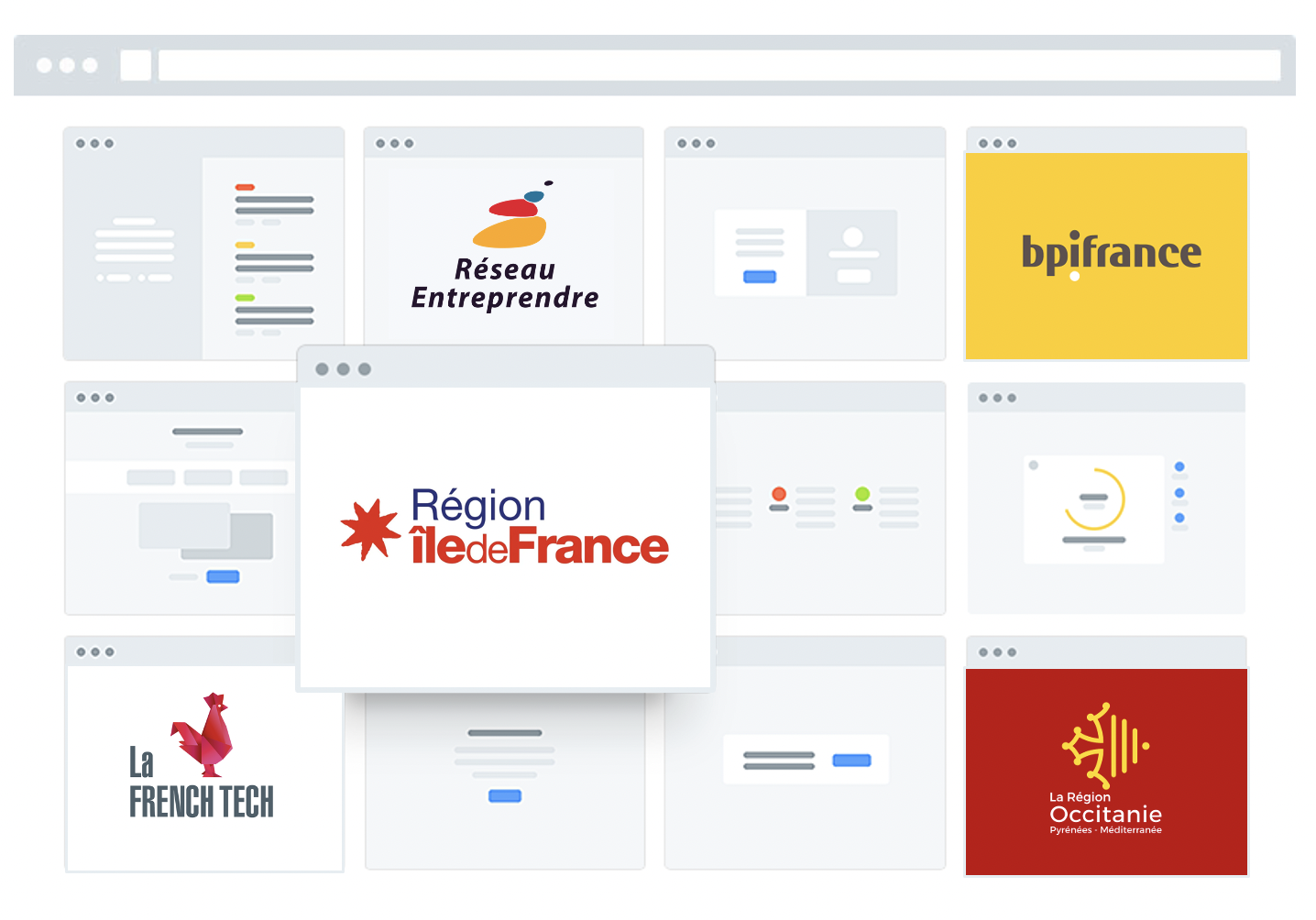

Un Process gagnant

Nous vous aidons à optimiser votre plan d’affaires en effectuant un audit préalable, nous évaluons votre situation financière et prenons en charge les tâches administratives pour vous, afin de vous faciliter les démarches.

Question fréquemment posée

Si vous n’avez pas la réponse à vos questions, n’hésitez pas à nous contacter.

La société doit être immatriculée en France, ensuite la première étape, avant d’entrer en contact avec un financeur, est de calculer son besoin de financement. De quelles ressources ai-je besoin ? Comment vais-je allouer ces ressources ?

Ensuite, en général, les subventions sont limitées aux fonds propres de l’entreprise, suivant la règle 1€ pour 1€ (1€ alloué pour 1€ de fonds propres).

Les fonds propres sont composés :

- Du capital social : apports des associés ou actionnaires au jour de la création de la société ;

- Des réserves : bénéfices réalisés lors des derniers exercices comptables, et qui n’ont pas été versés en dividende. Certaines réserves doivent obligatoirement être remplies (réserves légales), d’autres sont facultatives (réserves statutaires) ;

- Du report à nouveau : c’est également l’ensemble des bénéfices réalisés non versés en dividende. Lorsque la réserve légale est remplie, les bénéfices peuvent être affectés dans le report à nouveau ;

- Du résultat net de l’exercice : il représente ce que l’entreprise a gagné ou perdu au cours d’un exercice comptable.

De nombreux entrepreneurs se demandent s’ils peuvent recevoir plusieurs types d’aides à la fois. En général, les financeurs préfèrent octroyer ces aides de manière séquentielle. Cependant, dans certains cas, il est possible de cumuler des aides si elles sont destinées à financer des projets distincts et si vous disposez des moyens de gérer ces projets (fonds propres, capacité de financement, ressources humaines, etc.). Il est important de noter que vous ne pouvez pas obtenir de financement pour les mêmes dépenses.

En effet, il est important de ne pas manquer certaines opportunités d’aides financières, car certaines d’entre elles sont réservées aux entreprises récentes. Par exemple, la Bourse French Tech est destinée aux entreprises créées depuis moins d’un an, le Prêt amorçage est réservé aux entreprises de moins de cinq ans, et le Prêt amorçage investissement est destiné aux entreprises de moins de huit ans.

Il est également important de prévoir sa stratégie de financement pour profiter des différentes opportunités disponibles. Le Prêt amorçage investissement, par exemple, permet de renforcer les fonds propres de l’entreprise en utilisant les fonds levés pour obtenir un prêt de la BPI. Cela permet ainsi à l’entreprise de limiter sa dilution. En pratique, cela signifie qu’une entreprise qui cherche à lever 1,5 millions d’euros peut obtenir 1 million d’euros auprès d’investisseurs et 500 000 euros de prêt auprès de la BPI grâce à cette levée de fonds.

Il est important d’obtenir le financement nécessaire au bon moment. Obtenir un financement peut prendre plusieurs mois en moyenne. En général, il faut compter entre 1 et 2 mois entre le moment où l’on contacte le financeur et celui où les fonds sont débloqués. Ces délais peuvent varier en fonction de la charge de travail du financeur et de la réactivité du porteur de projet.

Il est important d’avoir un capital social minimal. La plupart des sociétés (SARL, EURL, SAS, SASU, etc.) ne nécessitent pas de capital social pour être créées. Cependant, choisir un capital social très faible peut entraîner des conséquences négatives. Cela peut affecter la crédibilité de l’entreprise auprès des financeurs et les inciter à refuser un financement ou à demander un renforcement du capital social, ce qui peut prendre du temps à cause des formalités administratives. Il peut également y avoir des problèmes légaux en cas de pertes, car la loi prévoit une procédure particulière pour les sociétés dont les capitaux propres sont inférieurs à la moitié du capital social. Il est donc recommandé d’apporter un capital social conséquent si c’est possible, au minimum plusieurs milliers d’euros.

Il est important de présenter un devis de manière à maximiser l’intervention du financeur. Par exemple, si un financeur accorde une subvention plafonnée à 50 000 euros avec une prise en charge de 50% des dépenses éligibles, il est préférable de présenter un devis d’environ 100 000 euros pour obtenir le maximum de la subvention ( ou 72 000€ pour une prise en charge de 70%). Il n’est pas nécessaire de présenter un devis plus élevé car les subventions sont généralement versées en deux tranches et la deuxième tranche est débloquée une fois que les factures sont présentées. En utilisant l’exemple précédent, pour débloquer la deuxième tranche de la subvention, il sera nécessaire de justifier 150 000 euros de dépenses effectuées si vous présentez un devis de 150 000 euros plutôt que 100 000 euros.

C'est parti ?

Notre objectif chez Subeasy est de mieux comprendre les attentes et les besoins des entrepreneurs pour mieux les soutenir dans leurs projets.